میزان نقدشوندگی ارز ها و چگونگی تاثیر آن در انتخاب استراتژی

نقدشوندگی (لیکوئیدیتی) اغلب با دامنه نوسان اشتباه گرفته می شود، در حالی که این دو، کاملا مفهوم متفاوتی دارند.

نقدشوندگی به این موضوع اشاره دارد که با چه سرعتی میتوان یک دارایی یا سهام را به قیمت واقعی در بازار فروخت.

ارزی با لیکوئیدی (نقدینگی) بالا، به ارزی گفته می شود که می توان آن را با دارایی دیگری در کمترین زمان مبادله کرد. این بدین معنیست که همیشه تعداد زیادی از خریداران و فروشندگان در یک بازار لیکوئید وجود دارند، بنابراین شکاف قیمتی (اسپرد) بیسار ناچیز خواهد بود و سفارشات سریعا انجام خواهند شد. اما به محض انتشار اخبار مهم، خریداران یا فروشندگان از بازار ناپدید می شوند و ارز از حالت لیکوئید، به “پر نوسان” تبدیل می شود. با این حال، هیچ رابطه معکوسی بین این پدیده ها وجود ندارد. در این مقاله شما به طور کامل با مفهوم نقدشوندگی و عوامل موثر بر آن، آشنا خواهید شد.

کدام بازار بیشترین میزان نقدشوندگی را دارد؟ کاملا واضح است که بازار های عتیقه فروشی و کلکسیون ها، کمترین میزان نقد شوندگی را دارا می باشند، چرا که میزان سرمایه در گردش این بازار ها کم بوده و شرکت کنندگان اندکی در آن ها وجود دارند. مقایسه بازار های سهام و ارز کمی متفاوت می باشد. در نگاه اول به نظر می رسد بازار سهام نقدشودنگی بیشتری دارد چرا که محاسبه دقیق میزان سرمایه در گردش ارز مبادله شده بین کشور ها کار دشواری است. اما آیا شما می توانید در بازار سهام، تنها با چند کلیک، یک سهم ده دلاری را خریداری کنید؟ در بازار فارکس چطور؟ دقیقا به این دلیل است که من معتقدم، بیشترین میزان نقدشوندگی در بازار فارکس وجود دارد و این عامل شرایط بسیار مناسبی برای سرمایه گذاران کوچک، فراهم می کند.

در این مقاله این موارد را خواهیم آموخت:

- لیکوئدیتی یا میزان نقدشوندگی ارز چیست و چرا یک معامله گر باید با این مفهوم آشنا باشد.

- چه تفاوتی بین یک ارز لیکوئید و غیر لیکوئید وجود دارد، هچنین عوامل موثر بر لیکوئید بودن چیست.

- ارتباط نقدشوندگی با انتخاب استراتژی. چگونه یک جفت ارز را برای سیستم معاملاتی خود انتخاب کنیم.

اصطلاح نقدشوندگی اغلب در گزاراشات مالی مربوط به شرکت ها دیده می شود. این بدان معناست، که شرکت توانایی بازپرداخت سریع تعهدات خود را دارا می باشد. نسبت نقدشوندگی، ابزاری برای ارزیابی میزان توانایی پرداخت بدهی یک شخص حقوقی است. من می توانم در این مورد به صورت جداگانه بحث کنم (اگر به این بحث علاقه مند هستید کامنت بگذارید)، اما در این مقاله در مورد نقدشوندگی ارزها صحبت خواهیم کرد.

استفاده از نقدشوندگی و دامنه نوسان برای ساختن استراتژی ها

میزان نقدشوندگی یک ارز میزان توانایی خرید و فروش سریع آن در مقابل واحد ارزهای دیگر می باشد. هرچقدر این روند برای یک ارز بتواند سریع تر انجام پذیرد، مقدار نقدشوندگی آن بیشتر خواهد بود. ارزهایی که آزادی تبدیل بیشتری دارند نقدشوندگی بالایی دارند، یا به عبارتی لیکوئیدی بالایی دارند. هرچقدر کشور مورد نظر نقش کمتری در اقتصاد جهان داشته باشد “قوانین” ملی و کنترل دستی اقتصاد کشور بیشتر باشد، ارز آن کشور نقدشوندگی کمتری خواهد داشت.

برای مثال. شما کمی دلار در اختیار دارید. شما می توانید هرزمان که خواستید ارز خود را برای مثال در مقابل یورو مبادله کنید، چرا که هر دو ارز در کل دنیا خرید و فروش می شوند. شما می توانید آنها را به آسانی خرید و فروش کنید. هر دو ارزیورو و دلار نقدشوندگی بالایی دارند چرا که جفت ارز EUR/USD بسیار لیکوئید می باشد. شما می توانید بولیوار ونزوئلا را نیز در مقابل دلار خریداری کنید. این کشور در حال تجربه یک ابر تورم بزرگ می باشد و آنها خوشحال می شوند که ارزهای خود را در مقابل دلارهای شما بفروشند، ولی در این صورت شما خریداری برای بولیوار های خود نخواهید داشت و مجبور خواهید شد آنها را با قیمت بسیار کمتری بفروشید. پس بولیوار یک ارز با نقد شوندگی پایین است.

بازار هایی با نقد شوندگی بالا، از تعداد نسبتا برابری از خریداران و فروشندگان تشکیل شده اند (یا نسبت مساوی عرضه و تقاضا). نقدشوندگی نشان دهنده علاقه شرکت کنندگان بازار و میزان معاملات آنها در واحد زمان می باشد. هرچقدر نقد شوندگی بازار بیشتر باشد، شما می توانید سریع تر دارایی مورد نظر را خرید و فروش کنید و حجم معاملاتی بیشتری داشته باشید.

برای مثال. بازاری داریم که 10 فروشنده در آن وجود دارند که حاظر هستند 5 یورو بفروشند. خریدار به 45 یورو نیاز دارد، اندازه بازار 50 یورو می باشد (10*5). برای خریدار، این بازار نقدشوندگی بالایی دارد. فرض کنید 3 فروشنده وجود دارد که آمادگی فروش 15 یورو را دارند. این بازار می تواند بازاری با نقدشوندگی بالا فرض شود چرا که، عرضه و تقاضا هر دو طرف را به صورت کامل ارضا می کنند. فرض کنید 1 خریدار و یک فروشنده در بازار وجود دارد. خریدار به 40 یورو نیاز دارد، فروشنده حاظر است فقط 10 یورو در قیمت فعلی پرداخت کند. خریدار یا مجبور است قیمت را بالا ببرد و یا منتظر فروشندگان دیگر باشد. این بازار یک بازار با نقدشوندگی کم است.

معامله گران اغلب نقدشوندگی یا لیکوئیدیتی را با دامنه نوسان اشتباه می گیریند. دامنه نوسان به دامنه تغییرات قیمت در واحد زمان گفته می شود. در یک بازار با نقدشوندگی بالا، حرکت تیزی در جهت موافق یا مخالف رخ نمی دهد، چرا که خرید و فروش ها تقریبا به صورت فوری و در قیمت رضایت بخش انجام می پذیرند. قیمت به صورت نرم و با قدم های کوچک تغییر می کند. برعکس، بازار هایی با نقد شوندگی کم، اغلب دچار نوسانات و پرش های شدید قیمتی می شوند.

بازاری با نقدشوندگی بالا به معنای بازاری با دامنه نوسان بالا نمی باشد. یک بازار با نقدشوندگی بالا با حرکات نرم شناخته می شود، در حالی که در بازارهایی با نقدشوندگی پایین، تحرکات بازیگران بزرگ می تواند هرج و مرج به وجود آورد. چرا اکثرا توصیه می شود در زمانهایی که اخبار منتشر می شود معامله نکنیم؟ به این دلیل که تاثیرات اخبار غیر قابل پیشبینی بوده و تامین کنندگان نقدینگی (برای مثال، بانک های سرمایه گذاری) ترجیح می دهند معامله ای در این زمانها باز نکنند. کاهش میزان نقدشوندگی باعث افزایش (دامنه) نوسان پذیری می شود – در چنین شرایطی، حتی مقادیر اندکی نیز می توانند قیمت را تحت تاثیر قرار دهند.

ویژگی های ارزهای لیکوئید:

- اسپرد کم (تفاوت بین قیمت خرید و فروش). اگر ارزی برای خریداران جالب به نظر نرسد، فروشندگان باید قیمت را تا جایی که یکی از خریداران به قیمت مورد نظر راضی شود، کاهش دهند.

- دسترسی رایگان به اطلاعات. به دلیل اینکه ارزهای لیکوئید برای اکثر معامله گران جالب به نظر می رسند، مورد توجه تحلیل گران، و آژانس های خبری و غیره خواهند بود. این درحالی است که شما می توانید اطلاعات مورد نیاز درباره ارزهای غیر لیکوئید را فقط در منابع اصلی آن پیدا کنید.

- ساختار قیمتی بازار. نرخ ارزهای لیکوئید با توجه به نسبت عرضه و تقاضا (نرخ شناور) تعیین می گردد. ارزهای غیر لیکوئید (با میزان نقدشوندگی کم) معمولا توسط دخالت های بانک مرکزی کنترل می شوند.

- توسعه اقتصادی. اغلب کشورهایی که در حال توسعه می باشند دارای ارزهایی با نقدشوندگی کمتر هستند.

میزان نقدشوندگی همواره تمایل به تغییر کردن دارد. با وجود این که ارزهایی که به صورت آزادانه می توانند مبادله شوند به عنوان جفت هایی با بالاترین مقدار نقدشوندگی در نظر گرفته می شوند. شرایطی هم می تواند رخ دهد که قیمت یک دارایی سقوط کرده، اما به دلیل نبود خریدار نتوان آن را فروخت.

میزان نقدشنودگی ارزهای فارکس به این عوامل وابسته می باشند:

- حجم عرضه و تقاضا. حجم بالای معاملات، باعث ایجاد عرضه و تقاضای ثابت برای ارزها می شوند. اگر تعداد کمی خریدار در بازار وجود داشته باشد، برای مثال فروشنده مجبور خواهد شد تا قیمت پایین تری برای جذب خریداران تعیین کرده و یا صبر پیشه کند. هرچه معامله گران کمتری در یک بازار وجود داشته باشند، نقدشنودگی آن بازار کمتر خواهد بود.

- دوره های معاملاتی. فعالیت معاملاتی و از این رو نقدشوندگی تا حدودی در قالب دوره های معاملاتی تعریف می شود. برای مثال، بیشترین میزان معاملات ین ژاپن، در دوره ی معاملاتی آسیا و در ساعات کاری روز، انجام می شود. به طور کلی در بازار فارکس، معمولا بیشترین میزان نقدشوندگی در دوره ی معاملاتی اروپا بوده و کمترین نقدشوندگی در دوره ی آسیا اتفاق می افتد.

- عوامل فاندامنتال که شامل تعطیلات، انتشار اخبار، سخنرانی رئسای بانک مرکزی و فورس ماژول ها می باشند – تمام این عوامل در حجم معاملات تاثیر گذار بوده و بنابراین، در میزان نقدشوندگی تاثیر می گذارند. همچنین میزان نقدشوندگی یک ارز می تواند تحت تاثیر روزهای معاملاتی نیز باشد. برای مثال، در آستانه تعطیلات (یا فصول تعطیلات)، حجم معاملات کاهش یافته و میزان نقدشوندگی نیز به طبع آن کاهش می یابد.

ارزهایی که میزان نقدشوندگی بیشتری دارند شامل EUR, USD, JPY, CAD, GBP, AUD, CHF می باشند. با توجه به اینکه این ارزها در جفت دلار مبادله می شوند، ارزهایی با نقدشوندگی بالا شناخته می شوند. در اینجا اختلاف نظر وجود دارد و جفت GBP/JPY هم بسیار لیکوئید در نظر گرفته می شود.

نکته جالب اینجاست. بحران سال 2008 به ما نشان داد که چگونه ارزهای لیکوئید می توانند به سرعت بی ثبات شوند. همچنین، نارضایتی سرمایه گذاران از رشد بدهی های عمومی ایالات متحده که شاهد رشد روز افزون آن هستیم همانند یک بمب ساعتی بوده که می تواند هر لحظه منفجر شود. طبق یک تئوری، نقدشوندگی دلار ممکن است زمانی متزلزل شود و ارزهای کالا به عنوان پایدارترین (کمتر مستعد نوسانات و تقاضا) ظاهر خواهند شد. این ارزها شامل کرون نروژ و دلار های استرالیا، نیوزلند و کانادا می باشند. آیا این تئوری صحیح است؟ بیایید در کامنت ها درباره این مورد بحث کنیم.

نقدشوندگی و انتخاب استراتژی معاملاتی

آیا باید هنگام ساخت استراتژی میزان نقدشوندگی را نیز در نظر بگیریم؟ مسائله به این سادگی ها هم نیست. معامله گران کوچک معمولا دنباله رو روند هستند یعنی، آنها دنباله رو اکثریتی که در حال هدایت بازار هستند می باشند. کدام بازار از نظر نقدشوندگی برای معامله گران بزرگ سود آور تر است؟ دو حالت را می توان متصور شد:

- بازار های به شدت لیکوئید. میزان نقدشوندگی بالا به عنوان یک فنر برای افزایش های شدید قیمت عمل می کند. به عبارت دیگر، حجم های زیاد باعث افزایش ناگهانی قیمت می شود. این نوع بازار، آرام تر به نظر می رسد، چرا که برای مارکت میکر هایی که عادت دارند معاملات پایدار عملی داشته باشند جذاب به نظر می رسد.

- بازارهایی با لیکوئیدی کم. به بازاری که تعداد کمی معامله گر در آن وجود داشته باشد، بازار باریک گفته می شود. برای مثال در زمان هایی که در تعطیلات به سر می بریم. برای مبادلات بزرگ، این شرایط حکم معدن طلا را دارد. بازاری که نقدشوندگی کمی دارد، به سادگی می توان جهت قیمت آن را به سمت دلخواه حرکت داد (یعنی به میزان سرمایه کمتری برای انجام این کار نیاز دارید.) و به سمت سطوح کلیدی هدایت کرد (شکستن حد ضرر های معامله گران کوچک تر).

این حالات کاملا وابسطه به شرایط موجود می باشد. منطقی به نظر می رسد که میزان نقدشوندگی در انتخاب استراتژی تاثیر گذار باشد ولی نه آنقدر که در نگاه اول به نظر می رسد. برای مثال، جفت ارز EUR/USD در زمانی که با یک دامنه نوسان متوسط در حال معامله است، لیکوئید در نظر گرفته می شود. در زمان های آرام، می توان از اسکالپینگ و معاملات روزانه برای خرید و فروش این جفت ارز استفاده کرد، اما در زمان هایی که اخبار مهمی منتشر شده است، دامنه نوسان آن به شدت افزایش یافته، و در این حالت روش هایی نظیر اسکالپینگ جوابگو نخواهند بود. در پایین برای مثال، نمودار یک جفت یکسان برای بیش از 10 سال نشان داده شده است.

ما در اینجا می توانیم ببینیم که با وجود نسبت نقدشوندگی بالا در تایم فریم های کوتاه، در بازه های بلند مدت، دامنه حرکت قیمت بسیار زیاد می باشد.

ویژگی معامله جفت ارز هایی که نقدشوندگی بالایی دارند:

- برای معامله ی ارزهای لیکوئید، باید دقت بسیار بالایی داشته و سرعت عمل بالایی داشته باشید.

- تایم فریم ها معمولا کوتاه مدت بوده و حدودا M5 تا M30 انتخاب می شود و از فواصل ساعتی کمتر استفاده می شود.

- یک معامله گر باید اقتصاد خرد و کلان را به صورت کامل درک کرده و بداند که کجا می تواند اطلاعات خاصی را به سرعت بدست اورد و توانایی درک اقتصاد و فرایند های سیاسی کشورهای توسعه یافته را داشته باشد. وی همچنین باید مهم ترین عاملی که تاثیر بیشتری بر نرخ می گذارد را شناسایی کند.

- قیمت ارزهایی که نقدشوندگی بالایی دارند، بسیار مستعد دستکاری توسط سرمایه های بزرگ می باشد. با بزرگتر شدن اندازه بازار و زیاد تر شدن شرکت کنندگان کوچک، فرصت بیشتری برای ساختن زمینه خبری توسط رسانه ها وجود دارد و می توان به راحتی تحلیل ها و آمار ها را به صورت صحیح ارائه داد.

ارزهایی که نقدشوندگی کمتری دارند برای دو نوع از معامله گران مناسب می باشند: در ابتدا برای افرادی که استراتژی های بلند مدت را انتخاب می کنند (به شرط آنکه درامد پیشبینی شده کمتر از میزان واقعی اسپرد باشد) و همچنین برای افرادی که فارکس را برای تفریح و هیجان انتخاب کرده اند. چرا که در این بازار ها شانس درامد زایی کمتر است اما نیازی به بررسی اخبار جفت ارز ها نظرف نخواهید داشت.

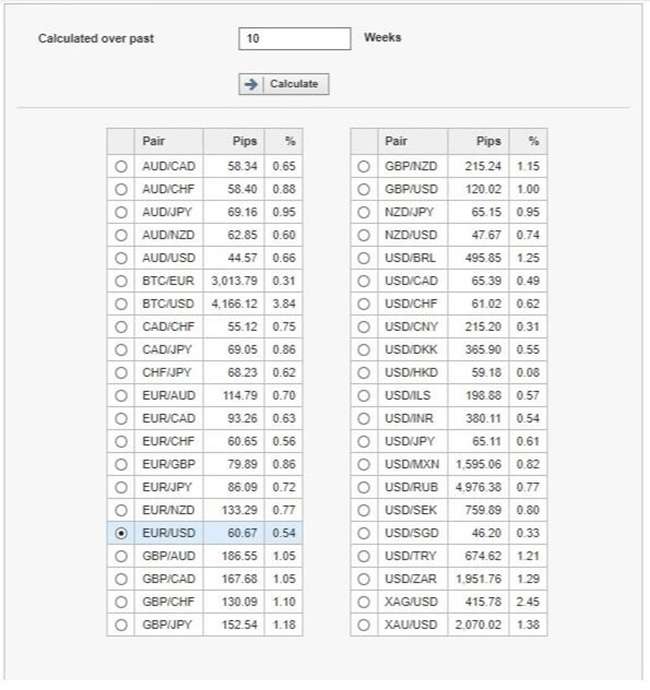

میزان نقد شوندگی همواره در حال تغییر می باشد، لذا ماشین حسابی برای محاسبه نقدشوندگی وجود ندارد. اما می توان از ماشین حساب هایی برای محاسبه دامنه نوسان استفاده کرد که میزان فعلی تغییرات قیمت را نشان می دهند.

ماشین حساب می تواند اطلاعات غیر مستقیمی از میزان نقدشوندگی ارائه دهد. برای مثال، میزان کم دامنه نوسان می تواند نشان گر بالا بودن میزان نقدشوندگی در آن زمان باشد. از طرفی دیگر، می تواند نشانی از بازار فلت (بدون روند) باشد یعنی، کمبود علاقه برای انجام معاملات در این جفت ارز. به عبارت دیگر، محاسبه گر دامنه نوسان، نمیتواند در تصمیم گیری قطعی در مورد میزان سطح نقد شوندگی به ما کمک کند، اما می توان به عنوان یک ابزار کمکی از آن استفاده کرد.

جمع بندی. نقدشوندگی یا لیکوئیدتی میزان قابلیت مبادله سریع یک ارز می باشد. ارزی که نقدشوندگی کمتری دارد ممکن است با افزایش و یا کاهش شدید قیمت مواجه شود. این حالت ممکن است مورد توجه سرمایه گذارانی باشد که برای دریافت سود بیشتر حاظر هستند بیشتر ریسک کنند. مهم ترین مزیت بازارهایی که میزان نقدشوندگی بالایی دارند این است که هیچ بازیگر قدرتمندی نمی تواند تاثیر چشمگیری بر قیمت بگذارد. بنابراین، این بازار ها دارای ریسک کمتری بوده و قابل پیش بینی هستند، و می توان رفتار آنها را از طریق تحلیل تکنیکال بررسی کرد.